英文会計を初めて学習する方のための入門講座です。

当記事は、「英文会計入門講座」の7回目です。

<第6回>固定資産と減価償却について英語で理解しましょうの続きとなります。

財務諸表(Financial Statements:FS)は、単なる数字の並んだ表ではなく、会計(Accounting)のルールを理解していれば、色々な情報を読み取ることが可能です。

今回は、これまでご説明してきた会計の知識をベースに、財務諸表(Financial Statements:FS)から何が読み取れるのか、利害関係者(Stakeholders)はどのように財務諸表(Financial Statements:FS)を活かすことができるのか見ていきます。

USCPA英文会計学院の「英文会計無料講座」が役に立つ人

- 初めて英文会計を学習する人

- USCPA(米国公認会計士)のため、英文会計の学習を始めたばかりの人

- ACCA(英国勅許公認会計士)の学習をしている人・しようと考えている人

- 仕事などで、英語で会計を理解する必要がある人

- 英語が得意で、会計の知識を身につけてキャリアアップしたい人

英文会計の最高峰資格は、USCPA(米国公認会計士)というアメリカの公認会計士資格です。

USCPAについて詳しく知りたい場合、アビタスというUSCPA予備校から資料を取り寄せてみてください(もちろん無料です)。

USCPAの短期合格のコツ・資格の活かし方は『USCPAになりたいと思ったら読む本』を読んでみてください。

1.会計知識をベースに財務諸表(Financial Statements:FS)を読む

会社は、永久に存続し活動を続けること(Going Concern)を前提としていますが、便宜的に1年を1つの会計年度とし、1年が終わった時点で数字を締めます。

会計(Accounting)の最終目的は、1年に区切られた会計年度における財務諸表(Financial Statements:FS)を作成し、利害関係者(Stakeholders)に報告することです。

会社には、さまざまな利害関係者(Stakeholders)が存在し、それぞれの思惑で、会社の提供する財務諸表(Financial Statements:FS)を意思決定に利用します。

ちなみに、利害関係者(Stakeholders)は、以下のような人たちの事です。

利害関係者(Stakeholders)

- 株主

- 投資家、アナリスト

- 取引先、顧客

- 債権者、銀行

- 従業員、役員

- 税務署

会計(Accounting)の知識は、財務諸表(Financial Statements:FS)を作成するために必要ですが、情報を読み取るためにも役に立ちます。

既に、財務諸表(Financial Statements :FS)の作成方法、売上(Sales)、棚卸資産(Inventory)、減価償却(Depreciation)などの主要項目はご説明させていただきました。

ですので、今まで学んだ会計(Accounting)の知識で、財務諸表の作成方法だけではなく、読む方法も理解できるようになっているわけです。

2.安全な会社、健全な経営とは?

利害関係者(Stakeholders)は、何を目的として財務諸表(Financial Statements:FS)を利用するのでしょうか。

株主(Shareholder)や投資家(Investor)は、自分の投資したお金が適切に使われ、利益を生み、さらに会社のビジネスが拡張され、投資したお金が増えることを望んでいます。

また、銀行は、会社に貸し付けたお金が将来確実に返済され、利息も支払われ、さらに会社が順調に成長して追加で融資することを望んでいるでしょう。

反対に、経営悪化から倒産となってしまい、投資したお金や貸し付けたお金が回収できないという事態は回収したいと思っています。

会社が存続できなくなる理由の多くは、「資金繰りの悪化」によるものです。

「資金繰りの悪化」から、債務の支払いが不能となり、倒産というパターンです。

よって、会社の存続は、「資金繰り次第」といってよいでしょう。

さらに、十分な利益が無いと、ビジネスの成長は望めず、資金繰りを悪化させる要因となりえます。

よって、安全な会社・健全な会社であるかを判断するために、財務諸表(Financial Statements:FS)から、以下のような情報を読み取ります。

財務諸表(Financial Statements:FS)から読み取る情報

- 貸借対照表(Balance Sheet :BS)☜資金バランス

- 損益計算書(Profit and Loss Statement :PL)☜収益構造

- キャッシュフロー計算書(Cashflow Statement :CS)☜資金運用状況

貸借対照表(Balance Sheet:BS)からは、健全な資金繰りが可能であるかを判定するため、「資金のバランス」を読み取ります。

そして、損益計算書(Profit and Loss Statement :PL)からは、資金の裏付けとなる利益を生み出す力があるのか、「収益構造」を読み取ります。

さらに、キャッシュフロー計算書(Cashflow Statement:CS)からは、貸借対照表(Balance Sheet:BS)の補完として、会社の「資金運用状況」を読み取ることになります。

3.貸借対照表(Balance Sheet:BS)の分析

ビジネスの存続および拡張のポイントは、「資金の流入と流出のバランス」にあります。

会社は、常に資金を循環させて、その中で利益を上乗せしてビジネスを拡張していきます。

支払い(資金流出)が回収(資金流入)に追いつかないと、資金が枯渇して倒産してしまいます。

反対に、保守的になりすぎて支払いのために資金を寝かせておくと、会社は存続できますが、ビジネスの成長は望めません。

会社は、事業を始めるために、まず資金調達をします。

資金調達には、株主(Shareholder)からの出資と、外部からの借入があります。

調達した資金を元手に、オフィスを借り、商品(Merchandise)を仕入(Purchase)、営業マンを雇い、広告宣伝をします。

仕入れたものが売れたら(Sales)、その対価を現金(Cash)として回収し、さらに仕入(Purchase)や設備の購入をします。

また、借りたお金を銀行に返す必要もあります。

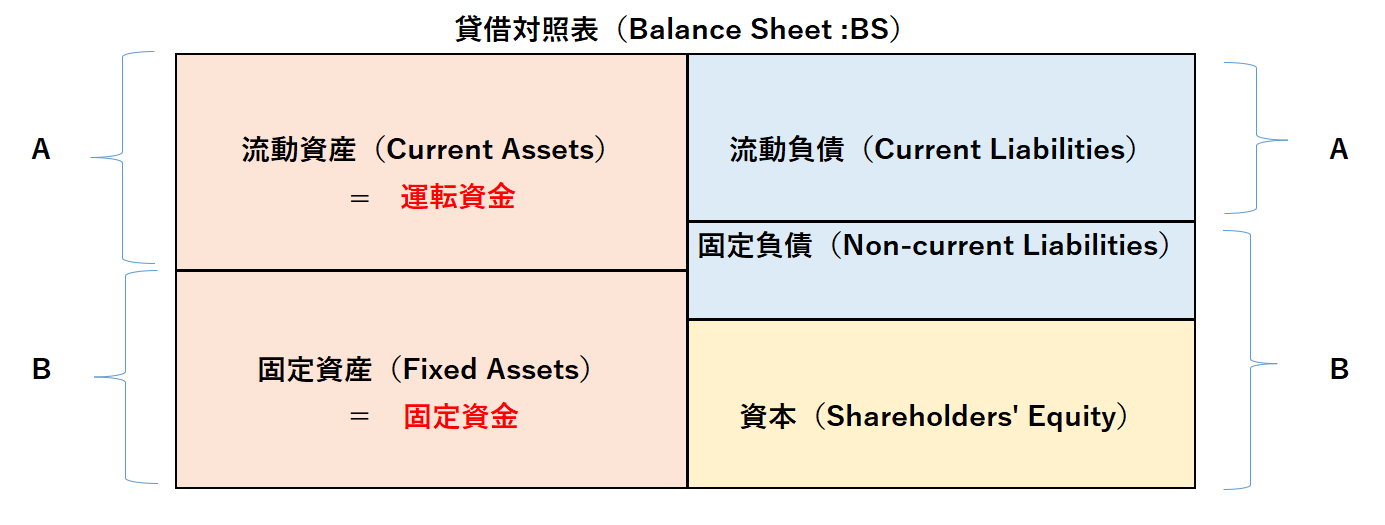

(1)運転資金と固定資金

会社は、お金を受け取ったり、支払ったりします。

資金の流れには2つのタイプがあり、運転資金または固定資金と呼ばれます。

資金の流れ

- 運転資金:人間の体で言うと、血液循環

- 固定資金:人間の体で言うと、骨や筋肉

①運転資金

運転資金は、会社の本来のビジネスである、売り買いに必要な資金です。

会社は商売をするために商品(Merchandise)を仕入(Purchase)、売上げたら売掛金(Accounts Receivable :AR)を回収し、またその資金をすぐ次の仕入(Purchase)に回す必要があります。

運転資金は、短期間で回転する資金で、以下のようなものが該当します。

代表的な運転資金

- 現金(Cash)

- 売掛金(Accounts Receivable :AR)

- 短期貸付金

- 棚卸資産(Inventory)

②固定資金

会社は、売り買いなどのビジネスを行うために、オフィスやお店を借り、コンピュータなどの設備を購入します。

商品(Merchandise)が売れれば現金(Cash)が手元に戻ってくる運転資金と異なり、設備投資に支払ったお金は、ビジネスが継続する限り手元に戻ってきません。

このような資金は固定資金と呼ばれ、以下のようなものが該当します。

代表的な固定資金

- 土地(Land)

- 減価償却資産(Depreciable Assets):建物(Building)、コンピュータ(Computer)など

(2)流動性に着目

貸借対照表(Balance Sheet:BS)において、資産(Assets)と負債(Liabilities)は、流動と固定に分けて表示されています。

流動と固定に分けるルールとしては、正常営業循環基準(Operating Cycle Rule)と1年基準(One Year Rule)の2つがあることは既に学習しました。

運転資金は流動資産(Current Assets)となり、固定資金は固定資産(Fixed Assets)となります。

流動か固定かで、運転資金か固定資金かの情報が分かります。

さらに、流動資産(Current Assets)と固定資産(Fixed Assets)のそれぞれの中でも、換金性の高い順に資産が並んでいます(流動性配列)。

負債(Liabilities)も、正常営業循環基準(Operating Cycle Rule)または1年基準(One Year Rule)で、流動負債(Current Liabilities)と固定負債(Non-current Liabilities)に分けられます。

運転資金と固定資金は、どこから調達すべきでしょうか。

もし、6か月後に返済する予定の銀行からの借入金で、ビジネスが継続する限りは原則的に現金化されない、会社の建物などの資産を購入してしまったら、6か月後の返済期限に銀行にお金を返すことができません。

よって、固定資金は、流動負債でまかなうのはやめた方が良いでしょう。

固定資金は、差し迫った返済ではない固定負債と、返済する必要のない自己資金(資本)でまかなうのが良いとされています。

(3)流動比率(Current Ratio)による分析

流動比率(Current Ratio)を用いて、会社の運転資金の状況を判断します。

流動比率(Current Ratio)

=流動資産(Current Assets)÷流動負債(Current Liabilities)

また、流動資産(Current Assets)から流動負債(Current Liabilities)を引いた額をワーキングキャピタル(Working Capital)と言います。

ワーキングキャピタル(Working Capital)

=流動資産(Current Assets)-流動負債(Current Liabilities)

流動比率(Current Ratio)の計算の例

流動資産(Current Assets) 53,000

- 現金(Cash) 3,000

- 売掛金(Accounts Receivable :AR) 30,000

- 棚卸資産(Inventory) 20,000

流動負債(Current Liabilities) 30,000

- 買掛金(Accounts Payable :AP) 25,000

- 短期借入金(Short-term Loan)5,000

流動比率(Current Ratio)=53,000÷30,000=1.76

流動比率(Current Ratio)が2.0以下である場合、会社のワーキングキャピタル(Working Capital)は十分ではなく、資金繰りが苦しい可能性があります。

(4)当座比率(Liquidity Ratio)による分析

流動比率(Current Ratio)よりさらに厳密に分析する場合、当座比率(Liquidity Ratio)を用いて会社の短期の支払い能力を計ります。

当座比率(Liquidity Ratio)

=当座資産÷流動負債(Current Liabilities)

流動比率(Current Ratio)では、流動資産(Current Assets)を使って計算しますが、棚卸資産(Inventory)は売れるまでに時間がかかりますし、前払費用(Prepaid Expense)などは実際には換金性はありません。

よって、流動資産ではなく、当座資産を用いた当座比率(Liquidity Ratio)でより厳密に分析します。

当座資産は、以下のようなものが該当します。

代表的な当座資産

- 現金(Cash)、銀行預金(Cash in Bank)

- 売掛金(Accounts Receivable :AR)

- 受取手形(Note Receivables)

流動比率(Current Ratio)と同じ例を使うと、当座比率(Liquidity Ratio)は、33,000÷30,000=1.1となります。

当座比率(Liquidity Ratio)は1.0以上が必要であり、これを超えていれば、その会社には当面の支払い能力があると考えられます。

(5)貸借対照表(Balance Sheet:BS)分析の落とし穴

たとえ貸借対照表(Balance Sheet:BS)上の流動比率(Current Ratio)や当座比率(Liquidity Ratio)が良いといっても、利害関係者(Stakeholders)は、安心できません。

というのは、貸借対照表(Balance Sheet:BS)分析には、いくつかの落とし穴(Pitfall)があるからです。

貸借対照表(Balance Sheet:BS)分析の落とし穴(Pitfall)

- データは過去のもの

- 滞留在庫や不良在庫も流動資産に含まれている

- 時価の下落した資産も資産に含まれている

①データは過去のもの

財務諸表(Financial Statements:FS)の根本的な欠点なのですが、全て過去の情報に基づいて作成されています。

最長で1年前の数字なので、目まぐるしく変化する経済状況の中で、現時点でその会社に支払能力があるかは、保証できません。

②滞留在庫や不良在庫も流動資産に含まれている

大量在庫や不良在庫が流動資産に含まれている可能性があります。

低価法の適用や、注記の要請など、会計基準(Accounting Principles)のルールはあります。

ですが、必ずしも貸借対照表(Balance Sheet:BS)上の数字が実態を表しているわけではないのが実情です。

③時価の下落している資産も資産に含まれている

時価の下落している資産も含まれている可能性があります。

在庫以外の他の資産についても、実態を個別に読み取るのは難しいです。

貸借対照表(Balance Sheet:BS)を分析する際には、落とし穴(Pitfall)があることを念頭においた上で、流動比率(Current Ratio)や 当座比率(Liquidity Ratio)などの数値を利用することが大切です。

(6)貸借対照表(Balance Sheet:BS)をさらに読むポイント

表面上の数字や比率から、会社の実態のすべてを読み取れるわけではないのです。

ですが、貸借対照表(Balance Sheet:BS)から読み取れる有用な情報はたくさんあります。

貸借対照表(Balance Sheet:BS)から有用な情報を読み取るポイント

- 売掛金(Accounts Receivable:AR)が買掛金(Accounts Payable:AP)に比べて異常に多い

- 棚卸資産(Inventory)が買掛金(Accounts Payable:AP)に比べて異常に多い

- 時価が明らかに下がっている土地や有価証券が含まれている

- 前期に比べ、支払手形や買掛金が激増、当座資産が激減

①売掛金(Accounts Receivable:AR)が買掛金(Accounts Payable:AP)に比べて異常に多い

売掛金(Accounts Receivable:AR)が買掛金(Accounts Payable:AP)に比べて異常に多い場合は、売掛金(Accounts Receivable:AR)の回収条件が悪い可能性が考えられるため、資金繰りが苦しい可能性があります。

②棚卸資産(Inventory)が買掛金(Accounts Payable:AP)に比べて異常に多い

棚卸資産(Inventory)が買掛金(Accounts Payable:AP)に比べて異常に多い場合は、在庫過剰のサインです。

③時価が明らかに下がっている土地や有価証券が含まれている

時価が明らかに下がっている土地や有価証券が含まれている場合は、会社の資産(Assets)の合計は割り引いて考える必要があるかもしれません。

④前期に比べ、支払手形や買掛金が激増、当座資産が激減

当期1期分だけではなく、連続した2期分の貸借対照表(Balance Sheet:BS)を比較してみて、支払手形や買掛金が激増したり、当座資産が激減している場合は、資金繰り悪化の兆候である可能性があります。

4.損益計算書(Profit and Loss Statement:PL)の分析

つぎに、損益計算書(Profit and Loss Statement:PL)から、どのように収益構造を読むのか見ていきましょう。

損益計算書(Profit and Loss Statement:PL)は、一定期間の利益・損失に関する情報を提供します。

ある会社の1期だけの損益計算書(Profit and Loss Statement:PL)を見るのではなく、他の期や他の会社のと比較することで、その会社が今後、利益を生む収益構造になっているか分析することができます。

損益計算書(Profit and Loss Statement:PL)の分析

- 年次比較

- 前年同期比較

- 同業他社比較

(1)年次比較

同じ会社の当期、前期、前々期の損益計算書(Profit and Loss Statement:PL)を比較することにより、その会社の成長性を見ることができます。

年次比較については、比較のポイントは以下の通りです。

年次比較のポイント

- 売上高

- 売上総利益

- 営業利益

- 経常利益

- 税引前当期利益

- 当期未処分利益

順調に成長しているなら問題ないのですが、そうではない場合は、理由を分析します。

(2)前年同期比較

同じ会社の四半期、あるいは、半期ごとの損益計算書(Profit and Loss Statement:PL)の前年同期と当期を比較します。

売上(Sales)やビジネストレンドに季節変動(Seasonality)がある場合などに多く用いられる方法です。

たとえば、清涼飲料水メーカーは、夏に売上が伸び、夏前に多く広告宣伝をすることになります。

よって、同じ夏期の損益計算書(Profit and Loss Statement:PL)を当期、前期、前々期と比較することになります。

(3)同業他社比較

同業他社の同期の損益計算書(Profit and Loss Statement:PL)と比較すると、その業界のトレンドを知り、会社の競争力を理解する上で有効です。

同じ規模の会社が無い場合は、単なる数字の比較は意味がないので、売上原価(Cost of Goods Sold:CGS)の売上高に対する割合など、主要項目の割合を比較するだけでも、色々なことが見えてくるでしょう。

5.損益計算書(Profit and Loss Statement:PL)の年次比較分析の例

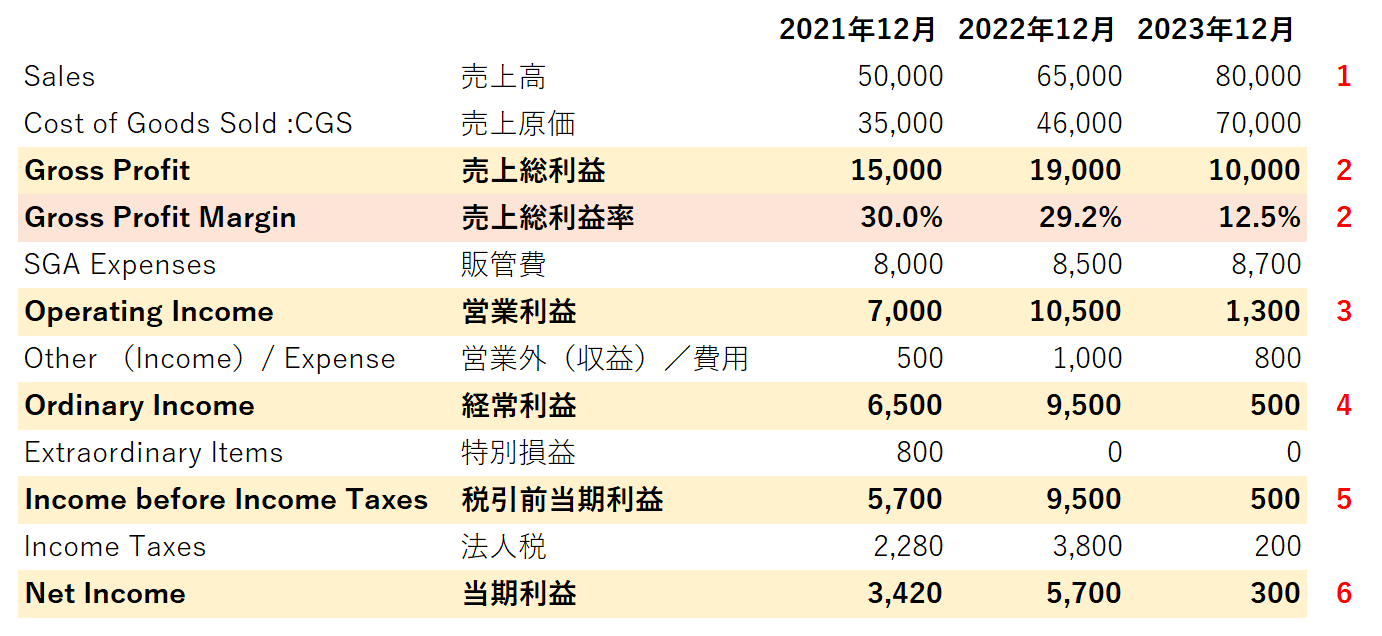

具体的な数字を使って、年次比較分析をしてみましょう。

(1)売上高(Sales)

売上高(Sales)は、会社のメインのビジネスからの成果で、会社が最も力を注いでいるポイントです。

実際のビジネスにおいては、為替変動、規制、天候、政変など、その会社の努力ではどうしようもない外部要因の影響を受けたり、マーケットの動向、トレンド、会社の競争力などの影響を反映した数字になります。

どんな理由でも、売上高(Sales)が停滞、または、減少傾向にある場合は、収益構造の悪化を疑ってみましょう。

例では、50,000→65,000→80,000と右肩上がり伸びているので、順調と言えます。

(2)売上総利益(Gross Profit)

売上総利益(Gross Profit)は、売上高(Sales)から売上原価(Cost of Goods Sold:CGS)を引いたものです。

その期のメインのビジネスからの利益で、会社がいくらのものをいくらで売っているかの統括的な情報です。

売上総利益(Gross Profit)の金額の変化と、売上総利益(Gross Profit)の売上高(Sales)に対する割合を見ていきます。

例では、売上高(Sales)の伸びに伴って、売上総利益(Gross Profit)は。15,000→19,000と伸びましたが、その後は売上高(Sales)の伸びに関わらず10,000に激減しています。

売上総利益(Gross Profit)の売上高(Sales)に対する割合も、30%→29.2%と減少し、その後12.5%と激減しています。

この場合、激減した理由を調べる必要がありますが、たとえば、仕入原価の高騰によるものであることが分かりました。

そういった場合は、今後もこのトレンドが続く可能性が考えられるため、今後の収益予測に仕入原価の高騰を盛り込む必要が出てきます。

(3)営業利益(Operating Income)

営業利益(Operating Income)は、売上総利益(Gross Profit)から販売費および一般管理費(SGA Expense)を引いて計算します。

例では、営業利益(Operating Income)は、7,000→10,500と伸び、1,300と下落していますが、下落の理由は、売上原価(Cost of Goods Sold:CGS)の影響です。

また、販売費および一般管理費(SGA Expense)は、15,000→19,000→10,000と推移しています。

販売費および一般管理費(SGA Expense)については、以下のカテゴリーに分類して、これまでの傾向を分析し、今後の予測を立てることになります。

販売費および一般管理費の分析のためのカテゴリー

- 人件費関連:給与、賞与、法定福利費など

- 営業経費関連:マーケティング費、旅費交通費、接待交際費、会議費など

- 事業経費関連:水道光熱費、地代家賃、通信費など

- 設備費関連:減価償却費、修繕費など

- その他諸経費関連:租税公課、雑費など

(4)経常利益(Ordinary Income)

経常利益(Ordinary Income)は、営業利益(Operating Income)に、営業外収益(Other Income)および営業外費用(Other Expense)を加減算して計算される利益です。

毎期発生すると思われる、会社の経常的な利益獲得能力を示す重要な数字であり、激減した場合は収益構造悪化のサインです。

営業外損益(Other Income/Expense)は、主に金融収益・費用からなります。

営業外損益(Other Income/Expense)

- 営業外収益(Other Income):受取利息、為替差益、雑収入など

- 営業外費用(Other Expense):支払利息、為替差損、雑損失など

特に、営業外費用(Other Expense)の中の支払利息は、借入金と紐付きですので、貸借対照表(Balance Sheet:BS)も見比べて、支払利息が増加している場合は、借入金も増加していることを確認します。

その借入金が長期なら、支払利息は次期以降も同じレベルで発生する可能性が高いです。

また、手形の割引料が増加している場合、資金繰りが苦しいのかもしれません。

さらに、為替差損益については、為替マーケットのトレンドで理由の予測がある程度できます。

(5)税引前当期利益(Income before Income Taxes)

税引前当期利益(Income before Income Taxes)は、経常利益(Ordinary Income)に特別損益(Extraordinary Items)をプラスマイナスして計算される利益です。

特別損益(Extraordinary Items)とは、会社の営業とは直接関係ないけれど、その期に臨時的に発生した損益です。

たとえば、火災による損失など、その期だけに発生し、時期以降は発生しないことが予想されます。

例では、800の特別損失が計上された年がありますが、その損失はその期限りですので、今後の利益予測に織り込む必要はありません。

(6)当期利益(Net Income)

当期利益(Net Income)は、会社のその期の利益から、負担すべき税金を引いた後の利益で、株主(Shareholder)への利益の分配原資となります。

例では、当期利益(Net Income)は、かろうじてマイナスにはなりませんでしたが、激減しています。

よって、上場会社だとしたら、損益計算書(Profit and Loss Statement:PL)公表後の株価下落は避けられないでしょう。

貸借対照表(Balance Sheet:BS)や損益計算書(Profit and Loss Statement:PL)からは、他にもいろいろな情報が読み取れます。

ですが、英文会計入門講座では、このくらい理解しておくといいでしょう。

以上、「【英文会計入門講座】<第7回>財務諸表の分析を英語でしましょう」でした。

財務諸表(Financial Statements:FS)から情報が読み取れるようになったでしょうか。

以上で、英文会計入門講座は終わりです。

ぜひ、【英文会計実務講座】<第1回>会社の経理部について理解しましょうにお進みください。

英文会計の次のステップとしては、USCPA(米国公認会計士)がおすすめです。

USCPAは英文会計の最高峰資格です。

USCPAについては、USCPAどこさんの「USCPAどこのブログ」が詳しいです。

USCPAどこさんは、中央経済社より『USCPAになりたいと思ったら読む本』も出版。

USCPAになるまでのステップはUSCPAの始めかた【5ステップ】を参考にしてください。

USCPA予備校はUSCPA予備校4校を徹底比較!失敗しない学校選び が参考になります。

USCPA講座はアビタスがおすすめです。

╲資料請求・セミナー参加無料/

ほか、CPA会計学院もありますので、比較してください。

╲資料請求無料/

外資系・グローバル企業への転職で人気の転職エージェントはこちらです↓

╲登録無料/

╲登録無料/